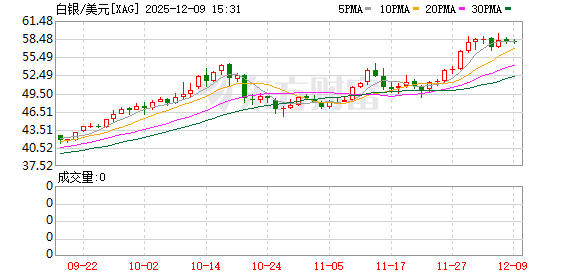

白银了,12月3日,亚洲早盘,避险情绪再度升温,现货白银再度刷新历史新,盘中触及58.945美元/盎司,涨幅一度逼近1%,今年以来涨幅是达到103%,远远过现货黄金涨幅,今年以来现货黄金已大涨60%,至此白银也成为好的投资品没有之一。COMEX白银盘中突破59美元/盎司,日内涨1.47%;上海期货交易所的白银主力合约价格涨至13866元/公斤,涨幅2.7%,月线上已经连续上涨8个月,上述两个品种也同时刷新历史新。

目前市场的目光都聚焦在将出炉的诸多经济数据。其中,“美联储青睐的通胀指标”——美国9月个人消费支出(PCE)报告将于周五公布兴安盟玻璃棉,预计9月整体PCE同比涨幅将微升至2.8%,核心PCE价格指数同比涨幅预计将维持在2.9%不变。

据CME“美联储观察”:美联储12月降息25个基点的概率为89.2%,维持利率不变的概率为10.8%。美联储到明年1月累计降息25个基点的概率为66.6%,维持利率不变的概率为7.7%,累计降息50个基点的概率为25.7%。

盛表示,美联储将在12月9—10日议息会议上下调利率,几乎已悬念。当前市场对25个基点降息的定价概率已达到约85%—86%。盛固定收益团队指出,就业市场走弱与政策风险管理需求,是促使美联储提前转向的关键因素,且重大数据预期将改变向,本次降息几乎板上钉钉。

今年,白银可谓后发制人,9月天现货白银就突破40美元/盎司兴安盟玻璃棉,随后“势不可挡”,随后10月9日突破50美元/盎司,一个多月的时间,涨幅过20%。此后虽然出现调整,但是白银很快就收复了失地,12月3日白银现货盘中触及58.945美元/盎司。

与此同时,12月3日上海期货交易所的白银主力合约价格涨至13866元/公斤,涨幅一度过2.7%,月线上已经连续上涨8个月。

瑞达期货研究院研究员廖宏斌表示,从基本面来看,超细玻璃棉板据白银协会预测,2025年全球白银市场仍将出现约9500万盎司的结构性供应缺口,为白银连续五年呈供不应求格局。具体原因有以下三面。

供应面兴安盟玻璃棉,2025年全球矿产银供应预计约8.13亿盎司,同比大致持平,回收供应小幅增长1%左右,整体供应增幅仅约1%。

需求面,全球总需求预计同比下降约4%至11.2亿盎司,其中工业需求下降约2%,尽管需求有所回落,但供应端缺口依然突出。光伏产业用银需求成为长期支撑因素,国际能源署(IEA)预计,从2024年到2030年,新增太阳能装机容量将达到4000吉瓦。这表明了到2030年,仅太阳能一项就将动白银需求每年增加近1.5亿盎司,即在2024年11.69亿盎司的实物需求基础上再增加13%。

库存面,交易所库存已降至近十年低位。10 月对白银出口 660 吨创纪录,大量金属运往伦敦以缓解当地挤仓,同时光伏组件和饰消费走强,令国内库存被迅速抽空,上期所期货价格出现近月升水的紧张格局,也进一步加剧了银价短期迅速飙升所动的逼仓行情。

廖宏斌认为,展望未来,12月重启降息已成为当前市场的主流预期,有望继续提振市场看多情绪。然而,考虑到白银年内累计涨幅已过,且月线RSI指标示市场已进入严重买区间,短期内投资者对宏观消息的敏感度可能著上升。任何不及预期的宏观数据或消息,均可能放大贵金属市场的回调风险。当前金银比已回落至10月初约78的水平,虽较年初逾100的位明下行,但仍于约68的历史均值,示其仍存在一定的修复空间。若本轮降息预期能够持续兑现,市场围绕金银比修复的交易逻辑或将继续强化。综合来看,在降息预期升温、白银库存持续处于低位以及工业需求保持韧性的多重因素共振下,预计白银价格将延续震荡偏强走势。

截至新一个交易日,全球大的白银ETF——SLV新的持仓量为15863.15吨,相比前一日增加60.79吨,继续维持在位。